Влияние дивидендной политики на стоимость компании

Ведение бизнеса в условиях ограниченности ресурсов требует очень взвешенного подхода к принятию решения об оптимальном соотношении нераспределенной прибыли и размера выплачиваемых дивидендов, влияющего на объемы внешнего финансирования. Именно поэтому вопрос о распределении прибыли, в частности дивидендная политика, входит, по мнению Р. Брейли и С. Майерса [3, с.478], в первую десятку нерешенных проблем теории финансов.

Несмотря на то что, процесс принятия решения по дивидендам является закрытым и регулируется внутренней управленческой политикой компании, основные подходы к формированию менеджерами компании дивидендной политики исследованы и изложены в работах целого ряда западных специалистов по корпоративным финансам. Так, американскими теоретиками, классиками корпоративных финансов, предложено несколько моделей для определения оптимальной величины выплачиваемых дивидендов: модель выплаты дивидендов по остаточному принципу, модель частичной адаптации, модель постоянной выплаты дивидендов [4-6; 8].

В основе этих моделей лежат рассуждения о том, влияет ли дивидендная политика на стоимость компании. Соответственно из гипотезы независимости стоимости компании от дивидендной политики выводится модель выплаты дивидендов по остаточному принципу. В противном случае используются две другие модели.

Стимулом, подвигающим акционера-собственника на добровольный отказ от части своих законных прав на принадлежащее ему имущество, является предоставляемое ему взамен право на получение суммы прироста собственного капитала предприятия. Такой прирост собственного капитала, обусловленный деятельностью предприятия, нацеленной на увеличение стоимости его активов, называется прибылью предприятия.

Часть прибыли, остающаяся после уплаты предприятием налога на прибыль, принадлежит владельцам предприятия. Эту часть называют чистой прибылью.

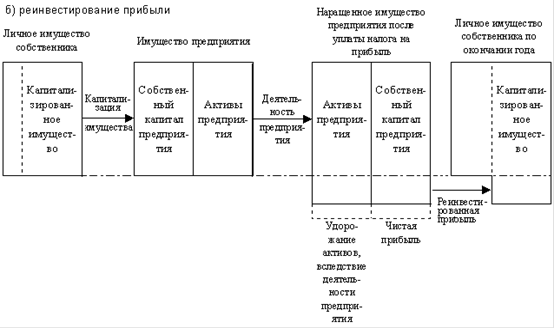

Владельцы могут ежегодно изымать у предприятия активы в сумме, равной заработанной им за год чистой прибыли. Однако если собственники предприятия сочтут более выгодным для себя отказаться от своего текущего дохода в пользу еще более значительного увеличения собственного капитала предприятия в будущем, то они могут оставить причитающуюся им сумму чистой прибыли предприятию. В этом случае говорят о реинвестировании прибыли.

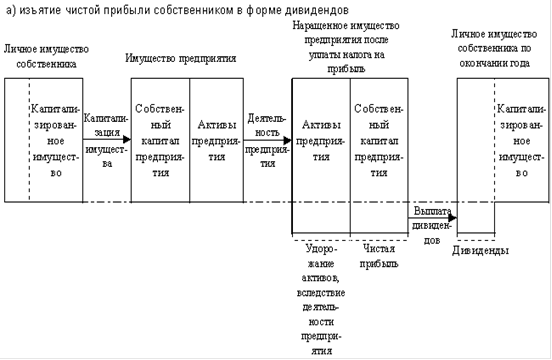

Богатство собственников будет возрастать не за счет получения ими текущих доходов, а в результате увеличения их доли в капитале предприятия. В свою очередь, предприятие получает возможность расширения масштабов своей деятельности, а, следовательно - еще большего увеличения массы зарабатываемой им прибыли (рисунок 7).

Рисунок 7. Изменение имущественного состояния предприятия и собственников

Как видно из рисунка 7, богатство собственника увеличивается в любом случае. Однако при получении дивидендов он увеличивает ту часть своего личного имущества, которая находится в его непосредственном распоряжении и может быть использована для личного потребления. В другом случае увеличивается отчужденная часть его имущества, вложенная в собственный капитал предприятия. При необходимости владелец может продать свою долю в собственном капитале предприятия (например, акции) и получить взамен деньги, которые может использовать по своему усмотрению [18].

Дивидендная политика должна основываться в значительной мере на предпочтении инвесторами дивидендов или дохода от прироста капитала. Речь идет о том, предпочтительнее ли для маржинального инвестора, чтобы фирма распределила прибыль в виде дивидендов, или же эту прибыль целесообразно вновь вложить в дело, чтобы в дальнейшем получить доход от прироста капитала [17]. Это предпочтение может быть описано с помощью модели оценки акций в условиях постоянного роста: